Обзор рынка фармацевтической продукции

* В расчетах используются средние данные по России на момент написания статьи. В каждой статье есть калькулятор расчета прибыльности бизнеса, который позволит вам рассчитать актуальные на сегодня ключевые показатели доходности.

ОБЩАЯ ИНФОРМАЦИЯ

Фармацевтическая промышленность - отрасль промышленности, связанная с исследованием, разработкой, массовым производством изучением рынка и распределением лекарственных средств, преимущественно предназначенных для профилактики, облегчения и лечения болезней. Фармацевтические компании могут работать с дженериками или оригинальными (брендированными) препаратами. Они подчинены разнообразию законов и инструкций относительно патентования лекарственных средств, клинических и доклинических испытаний и особенностей маркетинга готовых к продаже продуктов.

Дженерик - лекарственное средство, продающееся под международным непатентованным названием либо под патентованным названием, отличающимся от фирменного названия разработчика препарата. После вступления в действие соглашения ТРИПС дженериками обычно называют лекарственные средства, на действующее вещество которого истёк срок патентной защиты либо защищенные патентами препараты, выпускающиеся по принудительной лицензии. Как правило, дженерики по своей эффективности не отличаются от «оригинальных» препаратов, однако значительно дешевле их. Поддержка производства дженериков, их использования в медицинской практике и замещение ими «оригинальных» брендированных препаратов является одной из стратегических целей Всемирной организации здравоохранения при обеспечении доступа к медицинской помощи.

Парафармацевтики (биологически активные добавки, БАД) - композиции биологически активных веществ, предназначенных для непосредственного приёма с пищей или введения в состав пищевых продуктов.

Производство фармацевтических средств – одна из наиболее рентабельных и высокоприбыльных отраслей экономики как в России, так и за рубежом.

КЛАССИФИКАТОР ОКВЭД

Согласно классификатору ОКВЭД, производство фармацевтических средств относится к разделу 24.4 «Производство фармацевтической продукции», которая имеет следующие подразделы:

- 24.41 «Производство основной фармацевтической продукции»;

- 24.42 «Производство фармацевтических препаратов и материалов»;

- 24.42.1 «Производство медикаментов»;

- 24.42.2 «Производство прочих фармацевтических продуктов и изделий медицинского назначения».

АНАЛИЗ СИТУАЦИИ В ОТРАСЛИ

С конца 2014 года российский рынок фармацевтической продукции испытывает влияние таких негативных факторов как снижение платежеспособности населения из-за сложной экономической ситуации в стране, а также антироссийские санкции. При этом, однако, участники рынка высоко оценивают его потенциал, что подтверждается развитием существующих и строительством новых производственных предприятий, создание альянсов отечественных и зарубежных предприятий.

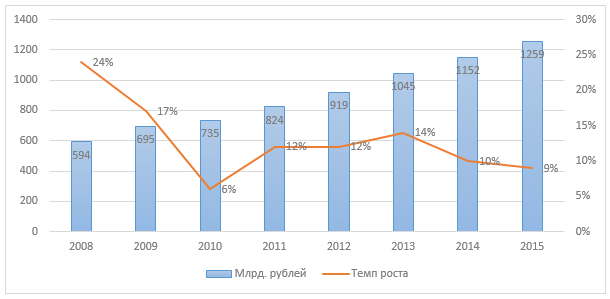

При этом, российский фармацевтический рынок является одним из самых быстрорастущих в мире, показывавший в 2008 – 2015 годах высокие темпы роста – средний показатель составил 12 п.п. Однако, несмотря на рост рынка в рублях, в долларовом эквиваленте происходит его снижение за счет девальвации национальной валюты. Из-за того, что основная масса производителей фиксируют объем продаж именно в долларах, объем рынка в 2015 году был сопоставим с объемом 2007-2008 годов. Такое падение привело к тому, что российский фармацевтический рынок не входит в ТОП-10 ведущих мировых фармацевтических рынков.

Рисунок 1. Объем рынка фармацевтической продукции в ценах конечного потребления в 2008 – 2015 гг. (по данным DSM Group)

Также происходит снижение емкости рынка в натуральном выражении: в 2014 году оно составило 2,7%, в 2015 – 4,2%. Сокращение объема продаж коммерческого сектора (аптеки) длится на протяжение последних двух лет. Некоторый рост показывает только госпитальный сектор.

Всего в 2015 году на рынке России присутствовали более 1100 игроков. При этом, на ТОП-20 производителей приходится 55,1% стоимостного объема продаж.

Рисунок 2. Динамика объема рынка фармацевтической продукции в 2013-2015 гг., млн. упаковок (по данным DSM Group)

Рисунок 3. Структура рынка по различным показателям в 2015 г. (по данным DSM Group)

Средневзвешенная цена на препараты ЖНВЛП, по данным аналитики DSM Group, в 2015 году составила 124,5 руб. При этом, цена за упаковку отечественного препарата – 68 руб., а импортного – почти в три раза выше, 180 руб. За 12 месяцев 2015 года стоимость ЖНВЛП увеличилась на 2,8%. Препараты, не входящие в перечень ЖНВЛП, увеличились в цене на 14,2%.

Значительное влияние на отрасль оказывает государственное регулирование. В частности, в рамках антикризисных мероприятий было издано Распоряжение Правительства РФ от 27 января 2015 года №98-р «Об утверждении плана первоочередных мероприятий по обеспечению устойчивого развития экономики и социальной стабильности в 2015 году», часть которого касалась фармацевтической отрасли.

Первая инициатива была связана с регулированием цен на препараты из списка жизненно необходимых и важнейших (ЖНВЛП); предполагалась индексация цен на уровне 30% на ЖНВЛП, относящихся к категории нижнесреднего ценового сегмента (до 50 руб.). Однако, данная инициатива осталась неисполненной. Учитывая факт того, что цены на ЖНВЛП регулируются государством, это означает снижение показателей рентабельности производителей данных лекарств, что, в итоге, может привести к сворачиванию производства этих лекарств. Избежать этого может помочь только государственная поддержка производителей.

На 2016 год запланирована разработка программы поддержки производителей ЖНВЛП в сегменте до 50 руб. в виде субсидирования части затрат, связанных с их производством. Срок разработки плана – июнь 2016 года. С высокой вероятностью это может означать, что в 2016 году данная программа реализована не будет.

Список ЖНВЛП, утвержденный в 2012 году, в 2015 г. был пересмотрен; в начале 2016 список был официально утвержден кабинетом министров РФ. В перечень были добавлены 43 препарата, 6 из которых имеют российских производителей; был исключен один лекарственный препарат, имеющий российского производителя. Таким образом, на сегодняшний день перечень включает 646 наименований.

Распоряжением №98-р было ограничено участие иностранных компаний в госзакупках. Было принято Постановление об ограничении импортных препаратов, суть которого состоит в том, что лекарства иностранного производства не допускаются до госзапукок в том случае, если в конкурсе участвуют два или более производителя из России или ЕАЭС.

Также Распоряжение предполагает выделение дополнительных 16 миллиардов рублей для лекарственного обеспечения льготников (программа ЛЛО) в связи с изменением валютного курса. В 2015 году по данной программе было отпущено лекарств на 101 млрд. рублей, что на 20% выше, чем в 2013-2014 годах.

С 2012 года ведется обсуждение законопроекта, позволяющего продавать безрецептурные препараты вне аптек – например, в продуктовых магазинах. Однако, вопрос требует серьезного обсуждения; результатов пока нет. Также в конце 2015 года Минздрав вынес на общественное обсуждение проекта Федерального закона «О внесении изменений в отдельные законодательные акты РФ в части розничной торговли лекарственными препаратами дистанционным способом», предполагающий возможность продажи лекарств через интернет. Если закон будет принят, в силу он вступит с 1 января 2017 года.

Еще одна инновация, которая активно обсуждается в настоящее время, - электронная маркировка лекарственных упаковок с помощью чипа, который будет содержать все параметры препарата, благодаря чему, как предполагается, можно будет избежать появления в аптеках и больницах фальсификатов и некачественных лекарств.

С января 2015 года вступил в силу Федеральный закон от 31.12.2014 года №532-ФЗ «О внесении изменений в отдельные законодательные акты РФ в части противодействия обороту фальсифицированных, контрафактных, недоброкачественных и незарегистрированных лекарственных средств, медицинских изделий и фальсифицированных биологически активных добавок», который ужесточил административную и уголовную ответственность за обращение фальсифицированных БАД. Для регулирования рынка производителей БАД, в частности для контроля за соблюдением законодательства, в 2014 году была создана саморегулируемая организация (СРО) Некоммерческое партнерство «Объединение производителей БАД к пище».

В результате проверок (контрольных закупок), проведенных в 2015 году, были выявлены серьезные нарушения некоторыми производителями БАД. В частности, в составе препаратов присутствовали запрещенные вещества. Это привело к падению продаж некоторых категорий БАД на 4% стоимостном и на 16% в натуральном выражении. Данный прецедент стал основанием для подготовки законопроекта о передаче полномочий в сфере лицензирования и контроля за оборотом БАД от Роспотребнадзора в Росздравнадзор.

В коммерческом сегменте доля продаж БАД составляет 4,6%, что делает их самым продаваемым нелекарственным средством. Темпы роста продаж БАД в последние годы составляют 12-14% ежегодно, за исключением 2015 года, когда из-за кризисного состояния экономики рост продаж составил 6%. Эксперты связывает замедление роста продаж также и с негативным информационным фоном вокруг некачественных и неэффективных БАД. В настоящий момент на рынке присутствует порядка 2200 различных брендов БАД и около 900 производителей.

С 1 января 2016 года заработал единый рынок обращения лекарств и медизделий в рамках Евразийского экономического союза. Потенциально, это может привести к значительному ужесточению конкуренции для российских производителей. С другой стороны, создание единого фармрынка может облегчить процедуру импорта фармацевтической продукции, в которой на сегодняшний день имеется ряд трудностей.

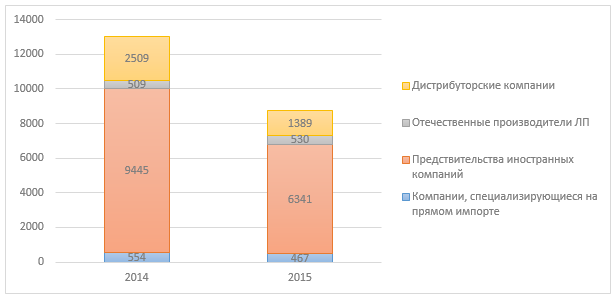

Рисунок 4. Объем импорта ЛП в Россию в 2014-2015 гг., млн. долл. (по данным DSM Group)

По результатам 2015 года, объем импорта лекарственных препаратов снизился в стоимостном выражении по сравнению с 2014 годом на 33%. Снижение объема импорта лекарств не коррелируется с динамикой объема импорта субстанций, поскольку большинство отечественных производителей использует импортные субстанции; снижение объема их импорта в 2015 году составило 5%.

До 1 января 2016 года каждый отечественный производитель фармацевтической продукции должен был получить сертификат соответствия GMP, новый стандарт отрасли. Завершить переход на этот стандарт планируется к 2017 году. С 2016 года стандарт обязаны соблюдать как российские, так и зарубежные производители. Несмотря на то, что российский стандарт эквивалентен GMP, принятому в Евросоюзе, требуется наличие именно российского сертификата. Процедура получения сертификата для российских и зарубежных производителей различается – для последних она значительно сложнее и более затратна.

По данным исследования, проведенного консалтинговой компанией «Делойт», среди основных проблем в отрасли в 2015 году участники рынка называют: текущее состояние российской экономики (26% респондентов) и несовершенство законодательного регулирования отрасли (24% респондентов). С учетом названных проблем, а также учитывая и другие факторы влияния, можно сказать, что фармацевтическая отрасль в России сегодня имеет следующие слабые стороны:

- высокая зависимость рынка от импорта лекарственных препаратов и субстанций;

- ориентированность рынка на внутреннего потребителя, неосвоенный экспорт;

- отсутствие гибкости ценового регулирования отрасли;

- недостаточный уровень государственной поддержки локальных производителей.

К основным трендам развития бизнеса можно отнести планы участников рынка по выводу на рынок новых лекарственных средств, а также локализацию в России производств – в виде совместного предприятия, либо собственного производственного комплекса.

АНАЛИЗ ДАННЫХ ФЕДЕРАЛЬНОЙ СЛУЖБЫ ГОСУДАРСТВЕННОЙ СТАТИСТИКИ

Данные Росстата, которые служба получает путем сбора официальных данных с участников рынка, могут не совпадать с данными аналитических агентств, аналитика которых основана на проведении опросов и сборе неофициальных данных.

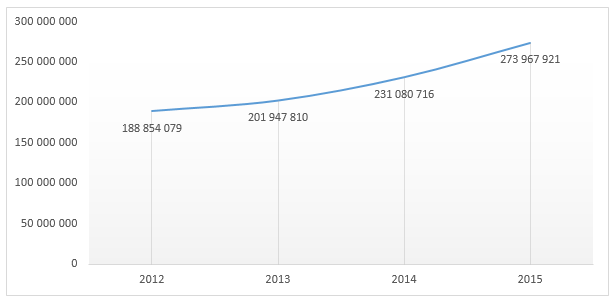

Рисунок 5. Динамика финансовых показателей отрасли по разделу ОКВЭД 24.4 в 2012-2015 гг., тыс. руб.

Рисунок 6. Динамика финансовых коэффициентов отрасли по разделу ОКВЭД 24.4 в 2012-2015 гг., тыс. руб.

Как видно из приведенных графиков, ситуация в отрасли стабильная, наблюдается перманентный рост всех финансовых показателей: выручки, прибыли; при этом растет объем капитала в компаниях отрасли. Можно также отметить рост валовой рентабельности. Характерно снижение доли долгосрочных обязательств; дефицит оборотных средств покрывается краткосрочными займами. Объем отгрузок также растет, что свидетельствует о развитии локальных производств и увеличении емкости рынка.

Рисунок 7. Динамика объемов отгрузок по отрасли в 2012-2015 гг., тыс. руб.

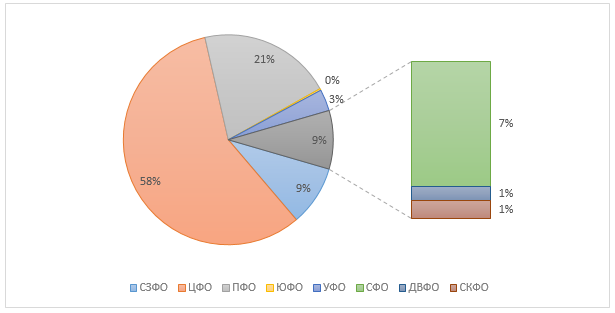

Рисунок 8. Доли регионов в валовой выручке отрасли за 2015 г.

Наибольшую долю в совокупной выручке имеет Центральный федеральный округ – здесь расположены основные фармацевтические производства, а также головные офисы и штаб-квартиры большинства производственных предприятий отрасли. На втором месте находится Приволжский федеральный округ, на третьем – Северо-Западный.

ЗАКЛЮЧЕНИЕ

Несмотря на ряд трудностей, связанных с общей сложной экономической ситуацией в стране, а также с несовершенством законодательства и недостаточном уровне государственной поддержки, отрасль демонстрирует положительную динамику развития по всем показателям. Отрасль представляет собой стратегически важный объект инвестирования с высоким потенциалом.

Денис Мирошниченко

(c) www.openbusiness.ru - портал бизнес-планов и руководств по открытию малого бизнеса

:

39 640 / 1 025

:

39 640 / 1 025