Обзор рынка: гостиничный бизнес

* В расчетах используются средние данные по России на момент написания статьи. В каждой статье есть калькулятор расчета прибыльности бизнеса, который позволит вам рассчитать актуальные на сегодня ключевые показатели доходности.

Данный анализ рынка выполнен на основании информации из независимых отраслевых и новостных источников, а также на основании официальных данных Федеральной службы государственной статистики. Интерпретация показателей производится также с учетом данных, доступных в открытых источниках. В аналитику включены репрезентативные направления и показатели, обеспечивающие наиболее полный обзор рассматриваемого рынка. Анализ поводится в целом по РФ, а также по федеральным округам; Крымский федеральный округ не включен в некоторые обзоры по причине отсутствия статистических данных.

Индустрия гостеприимства (гостиничный бизнес) – это бизнес, направленный на обеспечение приезжих людей жильем, питанием, а также на организацию их досуга. Исходя из этого определения, можно сделать вывод, что основными клиентами гостиниц являются люди, совершающие в первую очередь туристические и деловые поездки. Можно выделить, пожалуй, и другие цели совершения поездок, но все они так или иначе будут сводиться к двум указанным.

Субъектов гостиничного бизнеса можно выделить много: гостиницы, пансионаты, гостевые дома, хостелы и т.д. В зависимости от своего статуса они оказывают различный набор услуг. Однако, основным продуктом гостиничного бизнеса является размещение гостей в помещениях гостиницы, предназначенных для этого, на возмездной основе. Существуют также и сопутствующие продукты: питание, досуг, бытовое обслуживание.

Согласно классификатору ОКВЭД, деятельность гостиниц относится к разделу 55 «Деятельность гостиниц и ресторанов» и имеет следующее деление:

- 55.1 – деятельность гостиниц;

- 55.11 – деятельность гостиниц с ресторанами;

- 55.12 – деятельность гостиниц без ресторанов;

- 55.2 – деятельность прочих мест для временного проживания;

- 55.21 – деятельность молодежных туристских лагерей и горных туристских баз;

- 55.22 – деятельность кемпингов;

- 55.23 – деятельность прочих мест для проживания;

- 55.23.1 – деятельность детских лагерей на время каникул;

- 55.23.2 – деятельность пансионатов, домов отдыха и т.д.;

- 55.23.3 – сдача внаем для временного проживания меблированных комнат;

- 55.23.4 – предоставление мест для временного проживания в железнодорожных спальных вагонах и прочих транспортных средствах;

- 55.23.5 – деятельность прочих мест для временного проживания, не включенных в другие группировки.

Гостиничный бизнес как отрасль не существует сам по себе. Его развитие зависит от развития тех отраслей, которые обеспечивают спрос на его услуги – в первую очередь туризм и бизнес.

В последние годы интерес к внутреннему туризму в России растет, что связано с рядом экономических и политических факторов: присоединение Крыма, популяризация внутренних туристических направлений на государственном уровне, снижение платежеспособности населения, вооруженные конфликты на Среднем Востоке и т.д.

Согласно данным Всемирной туристской организации, за 2014 год Россию посетили около 28 миллионов туристов из-за рубежа, что ставит ее на 9-е место в мире по туристической привлекательности.

По данным Росстата, с 1995 года по 2011 приток зарубежных туристов в Россию увеличился на 27%. С другой стороны, в том же периоде и россияне освоили многие зарубежные туристические направления – в первую очередь пляжные: Турция, Египет, Таиланд, Греция, Болгария. В 2010 году количество внутренних туристов равнялось 32 миллионам человек. К сожалению, аналогичные данные за последние годы в открытых источниках Росстата или Федерального агентства по туризму не представлены. Однако, следует предположить, что в 2015 году внутренние направления туризма пользовались еще большим спросом, чем в прошлые годы; а в 2016 году следует ожидать беспрецедентного роста отрасли.

Главным препятствием для роста популярности внутренних направлений является неразвитая инфраструктура: относительно невысокое качество номерного фонда, обслуживания, отсутствие широкого ассортимента услуг; все это на фоне достаточно высокого уровня цен.

Что касается деловых поездок, то их объем зависит от экономической ситуации в стране и общей деловой активности. В 2014-2015 годах наблюдается рецессия экономики, тенденция к сокращению расходов субъектов предпринимательства (не в последнюю очередь за счет снижения командировочных расходов), уход с рынка ряда отечественных и зарубежных игроков. Таким образом, приходится констатировать снижение интереса к услугам гостиниц, ориентированных на деловые поездки. Учитывая общий экономический прогноз, в ближайшие годы следует ожидать продолжения рецессии этого направления.

Единственным прогнозируемым фактором роста спроса как делового, так и туристического направлений является проведение в России Чемпионата мира по Футболу в 2018 году.

Для наиболее корректного отображения ситуации на рынке гостиничных услуг, анализ показателей, представленных Росстатом, проводится по наиболее репрезентативным направлениям ОКВЭД: 55.1 и 55.23.2. Не включенные в обзор направления, как например, 55.23.3 или 55.23.5, теоретически могут в некоторой степени иметь отношение к рассматриваемой отрасли, однако определить, в какой степени именно – не представляется возможным.

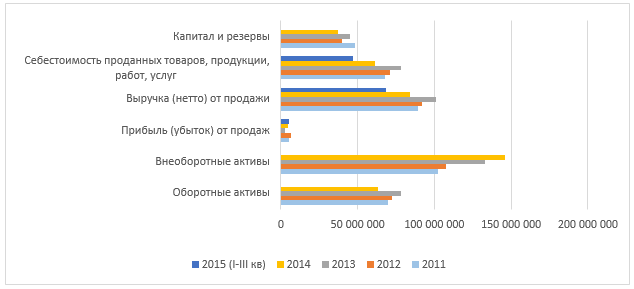

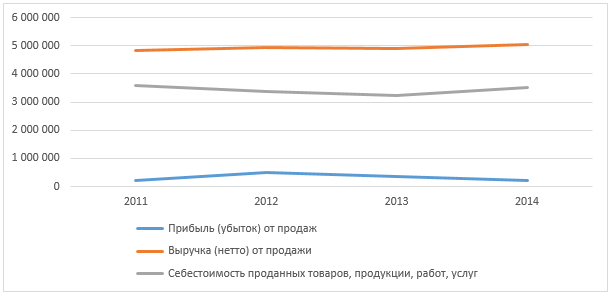

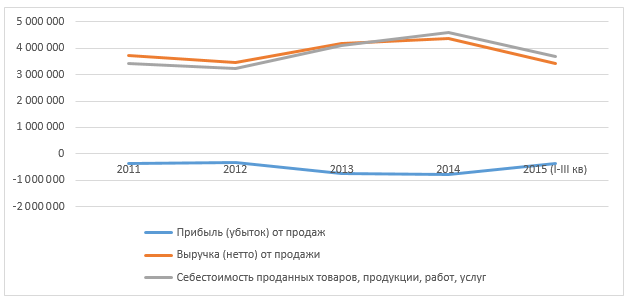

Рисунок 1. Динамика основных финансовых показателей направления 55.1, тыс. руб.

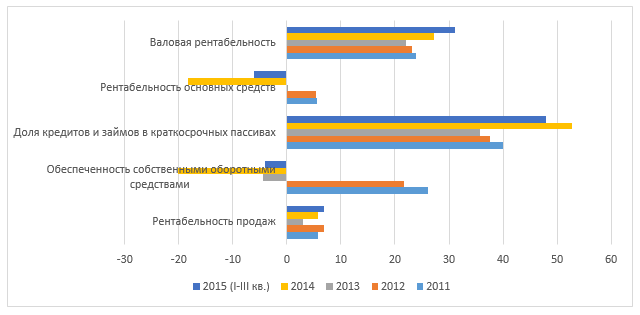

Рисунок 2. Динамика основных финансовых коэффициентов направления 55.1, %

На приведенных диаграммах можно увидеть, что по большинству показателей отрасль в 2014 году показала отрицательную динамику – в первую очередь снизилась валовая выручка. Однако, что примечательно, прибыль от продаж при этом выросла, что вызвано, скорее всего относительным снижением себестоимости услуг – оно в 2014 году было более значительным, чем снижение выручки. Это подтверждает рост показателя валовой рентабельности. Численность игроков рынка, согласно Росстату, в анализируемом периоде практически не изменялась.

За первые три квартала 2015 года отрасль показала неплохие результаты, почти догнав по выручке полный 2014 год, а по прибыли – даже превзойдя его: 5,3 млрд. рублей против 4,8 млрд. Финансовые коэффициенты, наоборот, показывают рост, даже в пределах отрицательной шкалы. Так, например, как было сказано выше, по итогам первых трех кварталов 2015 валовая рентабельность отрасли превзошла показатели пяти предыдущих лет; выросла рентабельность продаж. Рентабельность основных средств, принимая отрицательное значение, все же значительно выросла по сравнению с 2014 годом. Снизилась доля кредитов и займов в краткосрочных пассивах, выросла степень обеспеченности собственными средствами. Такая динамика говорит о тенденции к финансовому оздоровлению отрасли.

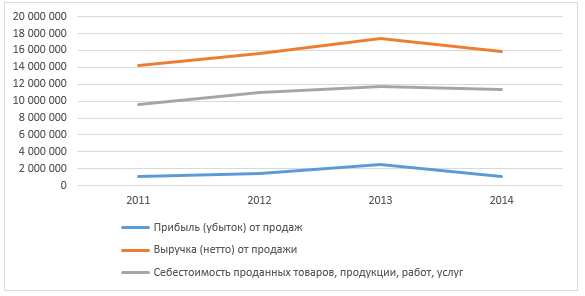

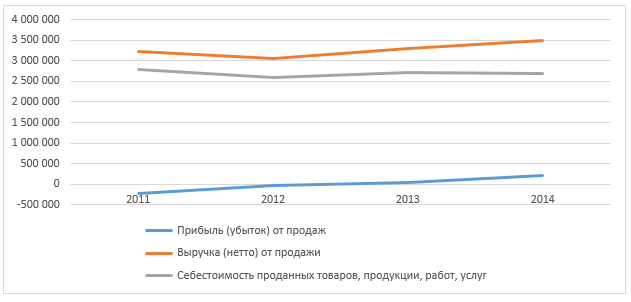

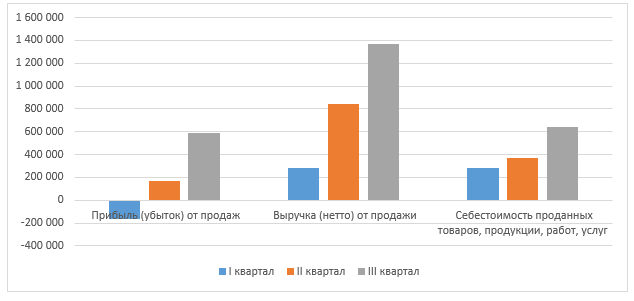

Рисунок 3. Динамика основных финансовых показателей направления 55.23.2, тыс. руб.

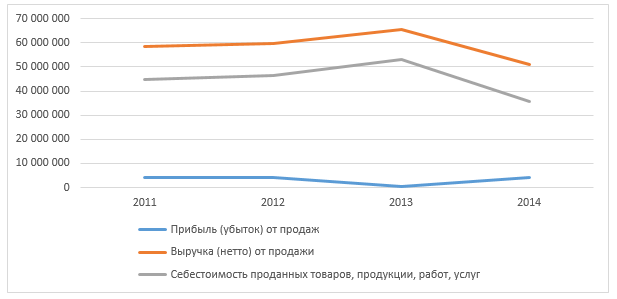

Рисунок 4. Динамика основных финансовых коэффициентов направления 55.23.2, %

Ситуация с пансионатами и домами отдыха несколько иная. В 2014 году произошел существенный прирост почти по всем показателям. На прежнем – отрицательном – уровне осталась только прибыль от продаж, что может быть вызвано ростом себестоимости услуг. Основное отличие пансионатов и домов отдыха от гостиниц заключается в наличии дополнительных услуг, таких как предоставление питания, лечебно-оздоровительные процедуры и развлекательные мероприятия. Вероятно, наличие такого комплекса делает данный вид предприятий более уязвимым перед кризисной экономической ситуацией.

В дальнейшем анализе мы ограничимся рассмотрением направления 55.21 только по наиболее репрезентативным регионам: ЮФО, КФО, СКФО.

Рисунок 5. Динамика основных финансовых показателей направления 55.1, СЗФО, тыс. руб.

Рисунок 6. Динамика основных финансовых показателей направления 55.1, ЦФО, тыс. руб.

Рисунок 7. Динамика основных финансовых показателей направления 55.1, ПФО, тыс. руб.

Рисунок 8. Динамика основных финансовых показателей направления 55.1, ЮФО, тыс. руб.

Рисунок 9. Динамика основных финансовых показателей направления 55.1, УФО, тыс. руб.

Рисунок 10. Динамика основных финансовых показателей направления 55.1, СФО, тыс. руб.

Рисунок 11. Динамика основных финансовых показателей направления 55.1, ДВФО, тыс. руб.

Рисунок 12. Динамика основных финансовых показателей направления 55.1, СКФО, тыс. руб.

Рисунок 13. Динамика основных финансовых показателей направления 55.1, КФО, I-III квартал 2015 г., тыс. руб.

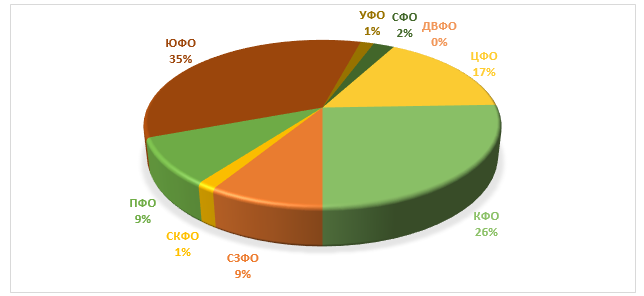

Рисунок 14. Доли регионов в формировании объема рынка (по выручке) за I-III квартал 2015 г., направление 55.1, %

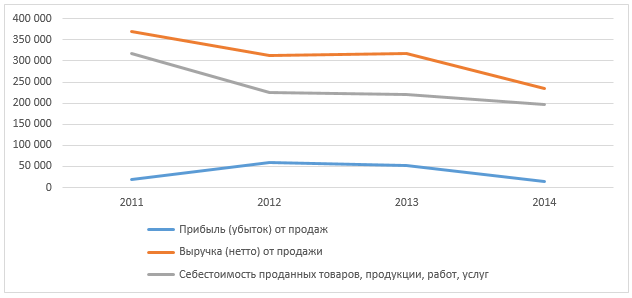

Рисунок 15. Динамика основных финансовых показателей направления 55.23.2, СКФО, тыс. руб.

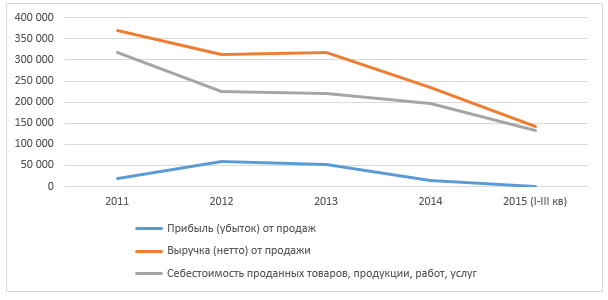

Рисунок 16. Динамика основных финансовых показателей направления 55.23.2, ЮФО, тыс. руб.

Рисунок 17. Динамика основных финансовых показателей направления 55.23.2, КФО, I-III кв. 2015, тыс. руб.

Рисунок 18. Доли регионов в формировании объема рынка (по выручке) за I-III квартал 2015 г., направление 55.23.2, %

Как видно из приведенных диаграмм, в 2014 году общая динамика показателей в целом по стране находит отражение в падении прибыли практически во всех регионах, за исключением УФО и ЦФО. В УФО увеличение прибыли происходит на фоне увеличения объема выручки. В ЮФО же при значительном росте выручки, прибыль фактически осталась на уровне 2013 года.

На Рисунке 14 показано распределение долей выручки по коду 55.1 за первые три квартала 2015 года по регионам. Лидируют по этому показателю Центральный и Северо-Западный федеральные округа, что вполне логично, т.к. наравне с высочайшей деловой активностью, они представляют также интерес для большого количества туристов, в первую очередь из-за рубежа. Что касается главных курортных направлений, то соотношение долей ЮФО и КФО вполне ожидаемое – несмотря на высокий интерес к Крымскому полуострову со стороны россиян, логистика в этом направлении затруднительна. Впрочем, ожидается значительный ежегодный прирост доли рынка именно КФО: климат здесь более благоприятен, чем на побережье Краснодарского края, плотность отдыхающих не так высока; а строительство мостового перехода через Керченский пролив в перспективе обеспечит беспрепятственное сообщение с остальной территорией РФ.

Нехарактерна ситуация для СКФО, доля которого составляет менее 1%; с 2011 года выручка региона в этой отрасли снизилась почти в три раза, что можно объяснить, предположительно, только падением популярности курортов Ставропольского края из-за несовершенства номерного фонда и неверной ценовой политики в этом секторе.

По выручке пансионатов и домов отдыха лидируют КФО и ЮФО, что вполне ожидаемо; суммарно они занимают более 60% рынка.

2014 год оказался для сферы гостеприимства достаточно сложным. Совокупность внутригосударственных и внешнеполитических факторов вызвала падение выручки гостиниц; рентабельность при этом, однако, выросла, обеспечивая более высокий уровень прибыли, чем в 2013 году. Несмотря на падение определенных показателей в 2014 году и на отсутствие улучшений в состоянии экономики страны, за три квартала 2015 года отрасли удалось превысить показатели прибыли всего прошлого года. Вероятно, игроки рынка проводят оптимизацию расходов, снижая себестоимость и повышая рентабельность.

Положительная динамика 2015 года в сочетании с растущим интересом к внутрироссийским направлениям и вынужденным отказом от ряда зарубежных делают отрасль достаточно привлекательной для инвестирования. В первую очередь это касается именно предприятий, обслуживающих туристическую сферу. Наибольший интерес с этой точки зрения представляет Крымский федеральный округ – именно к нему ожидается наибольший интерес со стороны отдыхающих при том, что его инфраструктура в значительной степени представляет наследие Советского Союза с низким уровнем сервиса и номерного фонда. Вложения, направленные на создание качественной гостиничной инфраструктуры в КФО имеют большие шансы окупиться в кратчайшие сроки и обеспечить инвестору высокую прибыль.

Что касается делового направления, здесь от игроков, скорее всего, потребуется мобилизовать все ресурсы для преодоления затяжной рецессии. Впрочем, как показывает мировая практика, кризис оказывает оздоровительное воздействие на любую отрасль, освобождая рынок от случайных и слабых предприятий.

Денис Мирошниченко

(c) www.openbusiness.ru - портал бизнес-планов и руководств по открытию малого бизнеса

:

39 640 / 1 025

:

39 640 / 1 025