Обзор рынка: производство табачных изделий

* В расчетах используются средние данные по России на момент написания статьи. В каждой статье есть калькулятор расчета прибыльности бизнеса, который позволит вам рассчитать актуальные на сегодня ключевые показатели доходности.

Данный анализ рынка выполнен на основании информации из независимых отраслевых и новостных источников, а также на основании официальных данных Федеральной службы государственной статистики. Интерпретация показателей производится также с учетом данных, доступных в открытых источниках. В аналитику включены репрезентативные направления и показатели, обеспечивающие наиболее полный обзор рассматриваемого рынка. Анализ поводится в целом по РФ, а также по федеральным округам; Крымский федеральный округ не включен в некоторые обзоры по причине отсутствия статистических данных.

Производство табачных изделий – одна из крупнейших статей доходов бюджета России. В 2015 году поступления от этой отрасли ожидаются на уровне 355 млрд. рублей, что, однако, на 21 миллиард ниже прогноза.

Несмотря на всю масштабность отрасли, а также рост поступлений в бюджет от нее в течение 2012-2013 гг., она в значительной степени подвержена изменению экономической конъюнктуры в стране. В течение последних пяти лет отрасль находится в состоянии перманентного ужесточения условий. Основными тенденциями здесь являются: повышение акциза, изменение его структуры, рост доли контрафактной продукции и теневого рынка.

Акциз на обычные сигареты с фильтром, составляющие основу табачного рынка в России, является так называемым «комбинированным» и состоит из двух частей: специфической и адвалорной. Специфическая ставка предполагает уплату фиксированного процента с каждой тысячи произведенных сигарет. Адвалор – это процент, уплачиваемый с максимальной розничной стоимости каждой пачки сигарет. Согласно действующим правилам регулирования, доля адвалора в структуре акциза будет увеличиваться – в 2015 году ее рост составил 2,5% (с 8,5% до 11%), а к 2017 году она вырастет до 13%. Такое изменение делает объем поступлений в бюджет значительно менее прогнозируемым, ставя его в зависимость от потребительского поведения. Эксперты прогнозируют в 2015 году сокращение гарантированного сбора от табачных акцизов до 36% с 47%. Некоторое влияние на объемы продаж сигарет также оказал запрет на открытую выкладку сигарет в местах их продажи, действующий с 1 июня 2014 года.

На этом фоне, а также при ухудшении экономической ситуации в стране, производители табачных изделий ожидают сокращения легального рынка сигарет в 2015 году на 9-12%. В 2013 году легальный рынок уже упал на 5%, а в 2014 – на 10,4%. При этом, доля контрафакта в общем объеме нелегальной продукции составляет до 70%. Также, по мнению, экспертов, Россия приближается к критической величине – 8% от ежедневных расходов на приобретение табачных изделий. Считается, что это может дать дополнительный толчок к росту теневого рынка, т.к. едва ли можно предположить, что потребители табачных изделий откажутся от курения по причине роста их стоимости; вероятнее всего, будет происходить смещение спроса в сторону бюджетного ценового сегмента.

При снижении объемов легального рынка на территории РФ происходит увеличение объема экспорта в страны СНГ – в первую очередь в Белоруссию и Казахстан, где потребление табака растет. Такая тенденция обусловлена не только стремлением производителей загрузить высвобождающиеся производственные мощности, но и удешевлением российского производства из-за ослабления рубля. Себестоимость производства имеет крайне небольшую долю в общей стоимости пачки сигарет, основную долю составляет стоимость бренда и акциз. При этом, акциз при экспорте не платится, а все остальные затраты привязаны к рублю. Таким образом, производить оказывается выгоднее в России, особенно с учетом того, что далеко не в каждой стране есть собственные табачные производства

Рисунок 1. Динамика продаж сигарет и папирос в России в 1991-2013 гг., данные Росстат на основе балансового метода, млрд. шт.

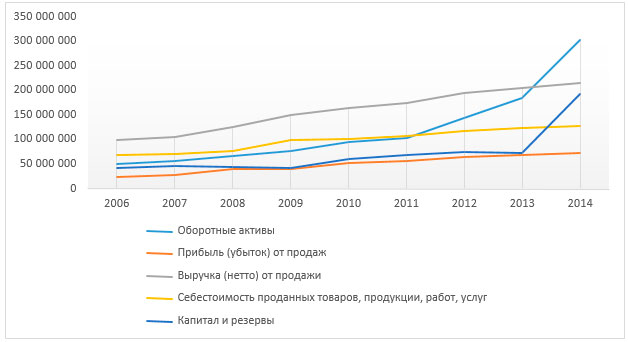

Данные Росстата расходятся с данными о поступлениях в бюджет и другими источниками. Согласно этим данным, общая выручка по разделу ОКВЭД 16.0 «Производство табачных изделий» в РФ составила 214,76 млрд. рублей. Динамика рынка в денежном выражении представлена на Рис. 2.

Рисунок 2. Динамика финансовых показателей табачного производства (ОКВЭД 16.0) в 2006-2014 гг., тыс. руб.

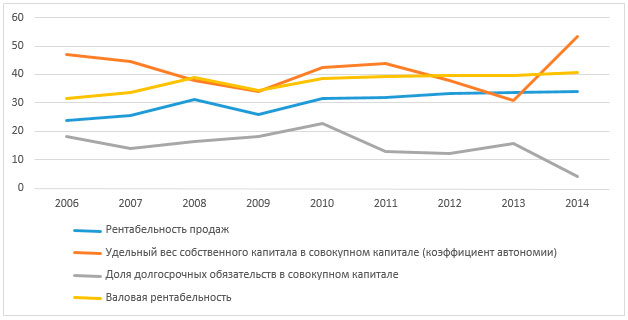

Рисунок 3. Динамика финансовых коэффициентов табачного производства (ОКВЭД 16.0) в 2006-2014 гг., %

Как видно из приведенных диаграмм, все основные показатели – выручка, прибыль, рентабельность – имеют перманентную тенденцию роста. Растет также и себестоимость. При этом, видная линейная взаимосвязь между указанными параметрами. Характерным является снижение доли долгосрочных займов в структуре пассива и, как следствие, повышение коэффициента автономии.

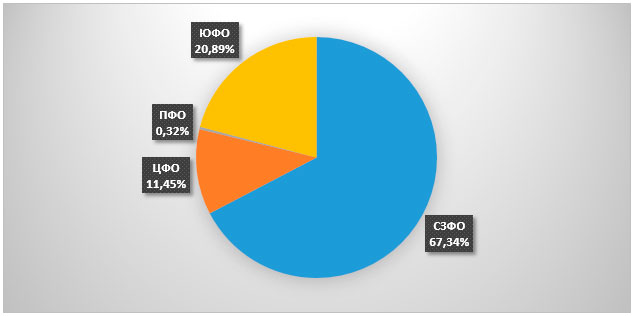

Рисунок 4. Доля регионов в совокупной выручке отрасли (ОКВЭД 16.0), в 2014 г., %

Распределение долей регионов по выручке (согласно данным Росстата) полностью подтверждается фактическим расположением производственных комплексов дочерних предприятий крупнейших производителей, основная масса которых находится на территории СЗФО и ЦФО. В ЮФО находится единственный из крупнейших производителей табачных изделий в России, не являющийся дочерней компанией западных предприятий.

Итак, резюмируя вышеизложенное, можно сказать, что:

- рынок испытывает трудности в условиях ухудшающейся экономической ситуации;

- едва ли следует ожидать снижения спроса на табачные изделия, однако возможно смещение спроса в сторону бюджетной продукции и изделий нелегального сегмента;

- увеличивается доля экспорта в общем объеме легального рынка;

- при всех негативных факторах, показатели рентабельности продолжают расти.

В первую очередь, конечно же, это имеет отношение именно к производителям табачных изделий. Розничную торговлю это коснется в меньшей степени, т.к. объем потребления изделий (включая нелегальный рынок) едва ли сократится.

Денис Мирошниченко

(c) www.openbusiness.ru - портал бизнес-планов и руководств по открытию малого бизнеса

:

39 640 / 1 025

:

39 640 / 1 025