Обзор рынка кормов для сельскохозяйственных животных

* В расчетах используются средние данные по России на момент написания статьи. В каждой статье есть калькулятор расчета прибыльности бизнеса, который позволит вам рассчитать актуальные на сегодня ключевые показатели доходности.

1. ВВЕДЕНИЕ

Все продукты питания сельскохозяйственных животных делятся на три основных категории: комбикорма, премиксы и различные смеси и концентраты, насыщенные витаминами (БМВК). Эти категории могут использоваться в рационе животных вместе, в определенных пропорциях, либо могут использоваться только комбикорма, в зависимости от финансового состояния фермерского хозяйства.

Комбинированный корм (комбикорм) – это смесь зернового сырья, продуктов с высоким содержанием белка, витаминов и микроэлементов. Таким образом, он содержит основную часть необходимых для питания веществ. Тем не менее, для полноценного и здорового питания используются добавки и премиксы – обогатительные смеси биологически активных веществ микробиологического и химического синтеза, применяемые для повышения питательности комбикормов и улучшения их биологического действия на организм животных.

Основное назначение комбикорма – оптимизация рациона животных по энергии, протеину, макро- и микроэлементам, витаминам и биологически активным веществам в соответствии с нормами кормления.

В зависимости от назначения различают:

-

комбикорма для птиц

-

комбикорма для крупного рогатого скота

-

комбикорма для свиней

-

прочие (комбикорма для рыб, кроликов и так далее)

2. АНАЛИЗ РЫНКА

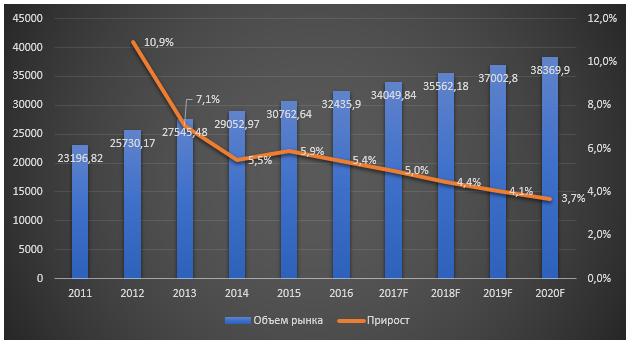

Характерной особенностью российского рынка комбикормов является его стабильный рост даже в условиях сложной экономической обстановке в стране. Рост рынка к 2020 году, по прогнозам экспертов, может составить пятикратный объем 2014 года. При этом отмечается тенденция к росту производства комбикормов для основных сельскохозяйственных животных и снижение спроса на корма для пушных зверей, лошадей, овец, что вызвано низкой востребованностью этих животных и сложностями их разведения.

В условиях западных санкций и российских контрсанкций, следуя политике импортозамещения, животноводство в России развивается ускоренными темпами – фермеры активно наращивают поголовье скота. Именно этот факт и является основных драйвером роста рынка кормов. Например, только в первом полугодии 2015 года российские производители поставили на рынок 1 млн тонн мяса животных и субпродуктов, что на 13,2% выше, чем показатель предыдущего года за соответствующий период. Производство мяса птицы увеличилось на 11,4%. Для сравнения, объем обрабатывающей индустрии за тот же период снизился на 4,5%.

Рисунок 1. Динамика объема рынка комбикормов в России, в 2011 – 2015 гг., прогноз до 2020 года, тыс. тонн, %

Лидером по производству комбикормов (также, как и по производству скота и птицы на убой) стал Центральный ФО. В целом, российский рынок комбикормов оценивается экспертами в более чем 380 млрд рублей. При учете объема следует, однако, учесть значительную долю теневого сектора, показатели которого не отражаются в государственной статистике. Доля теневого сектора, по оценкам экспертов и участников рынка, может составлять 10-15% от объема официального производства.

Динамика сегмента премиксов в значительной степени соответствует динамике рынка комбикормов, поскольку в большинстве случаев они используются совместно. Рост сегмента премиксов в 2014 году составил 18%, а в 2015 году – 18,6%.

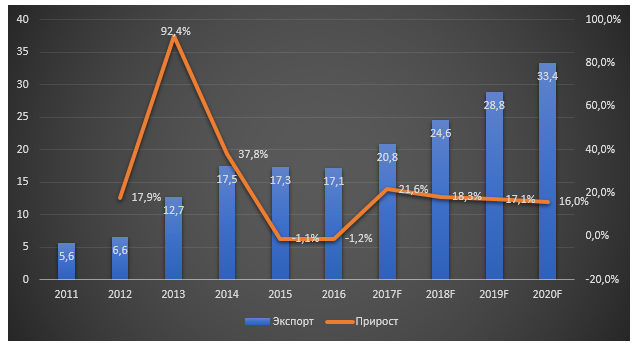

При этом отмечается увеличение объемов экспорта при снижении доли импорта, хотя последний все еще лидирует по объемам. Основной объем импорта приходится на страны Евросоюза, которые поставляют 53% от общего объема ввозимой продукции. Основная доля экспорта приходится на страны ЕАЭС – около 75,5% в денежном выражении. Остальной объем приходится на такие страны как Великобритания, Турция, Сербия, Азербайджан, Ирландия, Дания, Италия.

Рисунок 2. Объемы экспорта комбикормов из России, 2011 – 2015 гг., прогноз до 2020 года, млн долл., %

Рисунок 3. Экспорт по видам комбикормов по назначению, 2011 – 2015 гг., млн. долл.

Рынок растет также и в денежном выражении. Отмечается тенденция к постоянному повышению цен с некоторыми сезонными колебаниями. Стоимость премиксов в период с начала 2012 года до конца 2015 года выросла в четыре раза. Такой рост цен связан прежде всего с использованием импортных сырья и комплектующих, а также оборудования зарубежного производства.

На сегодняшний день в России работают порядка 720 производителей продуктов для кормления сельскохозяйственных животных, в том числе и ряд филиалов и дочерних компаний зарубежных производителей. Лидерами рынка являются крупные компании с полным производственным циклом – от выращивания агрокультур и производства комбикормов до реализации продукции животноводства – агрохолдинги. Такие предприятия самостоятельно обеспечивают себя кормами на 70-80%. Независимые производители комбикормов реализуют свою продукции преимущественно небольшим компаниям. Их доля составляет примерно 20% от общего объема рынка. В этом состоит отличие российского рынка от стран Европы, где преобладают именно независимые производители комбикормов. Доля же независимых производителей в России постоянно снижается, что объясняется недоверием холдингов к качеству продукции сторонних производителей, а также стремлением снизить затраты за счет использования собственных мощностей.

К одной из сложностей рынка игроки рынка относят государственное регулирование в сфере регистрации новых кормовых добавок. Данная сфера регулируется рядом приказов и постановлений:

-

приказ Минсельхоза от 01.04.2005 №48 о правилах государственной регистрации лекарственных средств для животных и кормовых добавок; регистрация осуществляется на основании экспертизы Всероссийского государственного центра контроля качества и стандартизации лекарственных средств для животных (ВГНКИ)

-

приказ Минсельхоза от 08.08.2006 №222 о внесении изменений в приказ №48; введено обязательное ведение открытого реестра зарегистрированных кормовых добавок; процесс регистрации нового продукта составляет около шести месяцев

-

приказ Минсельхоза от 26.04.2010 №83 о бессрочной регистрации кормовых добавок; ранее срок регистрации составляет пять лет; этот шаг был воспринят участниками рынка как снижение давления на бизнес

-

постановление Правительства РФ №422 от 14.07.2006 о государственной регистрации кормов, полученных с использование генно-модифицированных организмов с последующими поправками; реестр содержит 128 наименований, количество которых постоянно сокращается

После запуска Таможенного союза вопрос регистрации добавок стал еще более острым. В 2010 году на его территории были утверждены единые ветеринарно-санитарные меры (решение КТС от 18.06.2010 №317). Несмотря на то, что, согласно этому постановлению, все страны-участницы Таможенного союза обязуются использовать единые нормы, до сегодняшнего дня вопрос интеграции все еще остается открытым – Россия, Белоруссия и Казахстан используют собственные технические регламенты и собственные государственные реестры. Таким образом, в российском реестре могут отсутствовать добавки производства Белоруссии и Казахстана, которые на территории страны все же продаются. Такая ситуация также негативно сказывается и на развитии экспорта. Российский реестр сегодня насчитывает 1893 зарегистрированных добавки, белорусский – 699, реестр Казахстана – 498 добавок.

Несмотря на многократные просьбы участников рынка об отмене регистрации смесей и комбинаций уже зарегистрированных добавок с непостоянным составом, то есть производимых под определенные запросы клиента (который, как правило, не готов ждать полгода), такое решение принято не было. В итоге, производители стали регистрировать только базовые смеси и БМВК.

Отмечается также затруднительность работы с реестром по причине многочисленных ошибок, допущенных чиновниками при ведении автоматизированной системы «Ирена». Например, продукция зарубежных производителей оказывается зарегистрированной как отечественная.

В среднем, затраты на регистрацию одного наименования кормовой добавки составляют 200-300 тыс. рублей, что для предприятий среднего бизнеса является большой суммой. Следует отметить, что приказ №48 не содержит определения «кормовая добавка», а ответ о необходимости регистрации новой категории можно получить только в Россельхознадзоре. Срок рассмотрения запроса – до 30 дней. Таким образом, можно сделать вывод о ряде бюрократических препятствий для более активного развития рынка.

Рисунок 4. Структура ассортимента кормового рынка, % (данные SoyaNews)

Рисунок 5. Структура рынка кормовых добавок по стране производства, ед., % (данные SoyaNews)

К основным проблемам рынка можно отнести:

-

высокую чувствительность рынка к изменениям в зерновой отрасли

-

снижение платежеспособности как покупателей кормов, так и покупателей мяса, что приведет к ужесточению конкуренции и снижению рентабельности производства

-

строительство собственных производств животноводческими предприятиями

-

снижение доступности кредитных ресурсов

-

уменьшение объема государственной поддержки

-

недостаточное производство масличных и зернобобовых культур в России

-

упадок отечественной микробиологической промышленности

-

низкий уровень технического оснащения отечественных производителей, дефицит отечественного оборудования и высокие затраты на модернизацию основных фондов

-

дефицит квалифицированных кадров

-

несоответствие географии производства территориальному размещению основных потребителей

-

низкое внимание к разработкам и внедрению новых технологий производства

(c) www.openbusiness.ru - портал бизнес-планов и руководств по открытию малого бизнеса

:

39 640 / 1 025

:

39 640 / 1 025